ローン利息とは何ですか?

ローン利息とは、借り入れた資金の利用期間に応じて貸出業者が融資者に対して課す利益のことです。

つまり、借りたお金を利用することに対して発生する費用の一部であり、通常は年利率として計算されます。

ローン利息は、借り入れた金額や利用期間、および利息率によって異なる計算方法が用いられます。

一般的に、利用期間が長くなるほど利息の総額も大きくなります。

また、利息率が高い場合や借り入れ金額が大きい場合も、利息の額が増える傾向にあります。

ローン利息の根拠

ローン利息の根拠は、金利を定める法律や契約によって異なりますが、一般的には以下の要素が考慮されます。

- 資金の貸出リスク: 融資を行うことに伴うリスクを評価し、そのリスクの程度に応じて利息率が設定されます。

借り手の信用度や経済状況などが影響を与えることがあります。 - 金融市場の状況: 金融市場の状況や金利の動向も、ローン利息の設定に影響を与えます。

金利が上昇している場合は、ローン利息も一般的に高くなる傾向にあります。 - 競争環境: 融資市場の競争状況も利息率に影響を与えます。

競合他社の利息率が低い場合、融資業者は競争力を維持するために利息率を引き下げることがあります。

ローン利息の金利はどのように計算されますか?

ローン利息の金利とは何ですか?

ローン利息の金利とは、借りたお金に対して発生する利息の割合を指します。

金利は、貸し手が借り手に貸し付けたお金に対して利益を得るために設定されます。

ローン利息の金利はどのように計算されますか?

ローン利息の金利は、以下の要素に基づいて計算されます。

- 貸し付け金額:借りた金額のことです。

金利は、この貸し付け金額に対して発生します。 - 金利の年率:金利の割合を年単位で表したものです。

例えば、年利率が5%の場合は、貸し付け金額の5%が利息となります。 - 返済期間:借りたお金を返済する期間のことです。

返済期間が長いほど、利息はより多く発生します。

ローン利息の金利は、貸し付け金額を金利の年率で乗じ、返済期間で割ることで計算されます。

例えば、10万円の借入金に対して年利率が10%で返済期間が1年の場合、利息は10,000円となります。

ローン利息の計算方法の根拠

ローン利息の計算方法は、一般的に金融機関が利用している「単利計算」または「複利計算」という方法で行われます。

単利計算は、貸し付け金額に対して一定の金利を乗じた金額が利息となります。

返済期間に関わらず、利息は一定です。

複利計算は、利息が毎期追加されるため、返済期間が長いほど利息も増加します。

返済期間中に返済された金額が利息の計算に影響を与えるため、最終的な利息額は単利計算よりも多くなる場合があります。

具体的なローン利息の計算方法は、金融機関や貸し手の政策や契約内容によって異なる場合があります。

契約時に提示された金利や計算方法を確認することが重要です。

ローン利息の支払いは毎月どのように行われますか?

ローン利息の支払いは毎月どのように行われますか?

ローン利息の月々の支払い方法

ローン利息の支払いは、通常毎月の定期的な返済に含まれています。

借入額、金利、返済期間などによって支払い金額が異なりますが、一般的な方法としては以下のような流れで支払いが行われます。

- 借入契約:ローンを組む際には、貸付契約書や借入契約書を作成し、双方の合意を確認します。

契約には金利や返済条件などが明記されています。 - 返済計画の設定:ローン返済計画が設定され、返済予定表が作成されます。

この表には返済日や金額が示され、借り手は定められた期限までに金額を返済する必要があります。 - 返済額の計算:返済予定表に基づいて、毎月の返済額が計算されます。

この金額には、元本返済とローン利息の支払いが含まれています。 - 口座からの引落し:多くの場合、借り手はあらかじめ指定した銀行口座から返済金額が自動的に引き落とされます。

このようにすることで、忘れることなく返済が行われ、滞納や延滞を防ぐことができます。 - 返済確認と通知:返済が行われた後、貸し手は返済を確認し、その旨を借り手に通知します。

この通知には、返済が完了した旨や次回の返済日などが含まれることがあります。

ローン利息支払いの根拠

ローン利息の支払いには、契約書や借入契約などの法的な根拠があります。

これらの契約は、借り手と貸し手の間で合意され、双方が法的に拘束されます。

契約書には金利や返済条件などが明示され、借り手はそれに基づいて返済を行う義務があります。

また、借入契約に基づいて設定された返済予定表を元に、毎月の返済額が計算されます。

この計算には、元本返済とローン利息の支払いが含まれています。

利息は、借り手がローンを利用することで発生する金利負担として課せられます。

借り手は返済日までに定められた金額を返済することで、契約に基づいた負担を遵守し、ローン利息を支払います。

以上が、ローン利息の支払いが毎月どのように行われるかについての説明です。

契約書や借入契約などの法的な根拠に基づいて、借り手は返済予定表にしたがって定期的に返済を行い、ローン利息を支払います。

ローン利息の支払いを早める方法はありますか?

ローン利息の支払いを早める方法はありますか?

1. 余剰資金を利息の返済に充てる

ローン利息の支払いを早める方法の一つは、余剰資金を定期的に利息の返済に充てることです。

利息の支払いが必要なローン契約では、毎月定期的な返済を行うことが一般的ですが、これに加えて余剰資金を追加で返済することで、利息の支払い期間や金額を減らすことができます。

余剰資金を返済に充てる際には、返済するローンの金利や優先度を考慮し、最も効果的な返済方法を選ぶことが重要です。

高利息のローンから優先的に返済することで、総返済額を削減することができます。

2. 返済期間の短縮

ローン利息の支払いを早める方法のもう一つは、返済期間の短縮です。

返済期間が短ければ短いほど、利息の支払い額も減少します。

早めの返済をするためには、毎月の返済額を増やす方法や、順番にローンを完済する方法があります。

返済計画を立て、収入や予算を考慮して上手に返済期間を短縮することが重要です。

3. ボーナスや臨時収入の活用

ローン利息の支払いを早めるためには、ボーナスや臨時収入などの特別収入を活用する方法もあります。

これらの収入を返済に充てることで、返済期間を短縮し、利息の負担を減らすことができます。

特別収入を返済に充てる際には、計画的に活用することが重要です。

収入の一部を返済に充て、残りを生活費や将来の備えに回すことで、経済的な安定を図ることができます。

4. ローンの借り換え

ローン利息の支払いを早める最も効果的な方法の一つは、ローンの借り換えです。

借り換えは、現在の高金利ローンを低金利のローンで一括返済することで、利息の負担を軽減する方法です。

借り換えには手続きや費用がかかる場合がありますが、金利差による利益が返済期間中の利息負担を上回れば、借り換えは経済的に有利と言えます。

これらの方法を組み合わせることで、ローン利息の支払いを早めることができます。

ただし、返済計画を立てる際には、自身の経済状況や返済能力を正確に把握し、無理のない計画を立てることが重要です。

ローン利息を減らすためにはどのような戦略が効果的ですか?

ローン利息を減らすための効果的な戦略

1. 金利の交渉

ローン利息を減らす最も効果的かつ一般的な方法は、金利を低く抑えるための交渉を行うことです。

以下の手順で金利交渉を行うことが重要です。

- 競合他社の金利情報を収集し、自社の利息が市場水準と比較して高い場合は交渉の材料として活用します。

- 自社の優位性や借り手としての信用性をアピールし、金利引き下げの要望を明確に伝えます。

- 金融機関との長期的な取引や協力関係を築くことで、交渉の成功率を高めることができます。

金利交渉はローン利息を大幅に減らすことができるため、優れた戦略と言えます。

2. ローンの返済期間の短縮

返済期間を短縮することで、ローン利息の総額を削減することができます。

以下の方法で返済期間を短縮することが可能です。

- 追加の返済を行うことで、返済期間を短縮します。

返済能力に余裕がある場合は、毎月の返済額を増やすなどの方法で追加の返済を行うことができます。 - 年末賞与やボーナスなど特別収入を活用して、一括返済を行うことも効果的です。

ローンの返済期間を短縮することで、利息の支払い期間を減らし、総利息負担を減らすことができます。

3. ローンの借り換え

現在のローンに比べて金利が低い他の金融機関で借り換えることも、ローン利息を減らす効果的な戦略です。

- 借り換え先の金融機関の金利を確認し、現在のローンの金利と比較します。

- 借り換えに伴う手数料やローンの繰り上げ返済によってかかる返済費用を考慮し、借り換えが経済的にメリットがあるか判断します。

適切な借り換え先を選ぶことでローン利息を減らし、経済的な負担を軽減することが可能です。

4. 繰り上げ返済の活用

ローン返済期間中に繰り上げ返済を行うことで、利息負担を減らすことができます。

以下のポイントで繰り上げ返済を活用することが効果的です。

- 長期的に余裕のある返済プランを作成し、繰り上げ返済額を設定します。

- 定期的な追加の返済やボーナスを活用して、負担を軽減するために繰り上げ返済を行います。

繰り上げ返済を活用することで、返済期間を短縮し、利息の支払い額を減らすことができます。

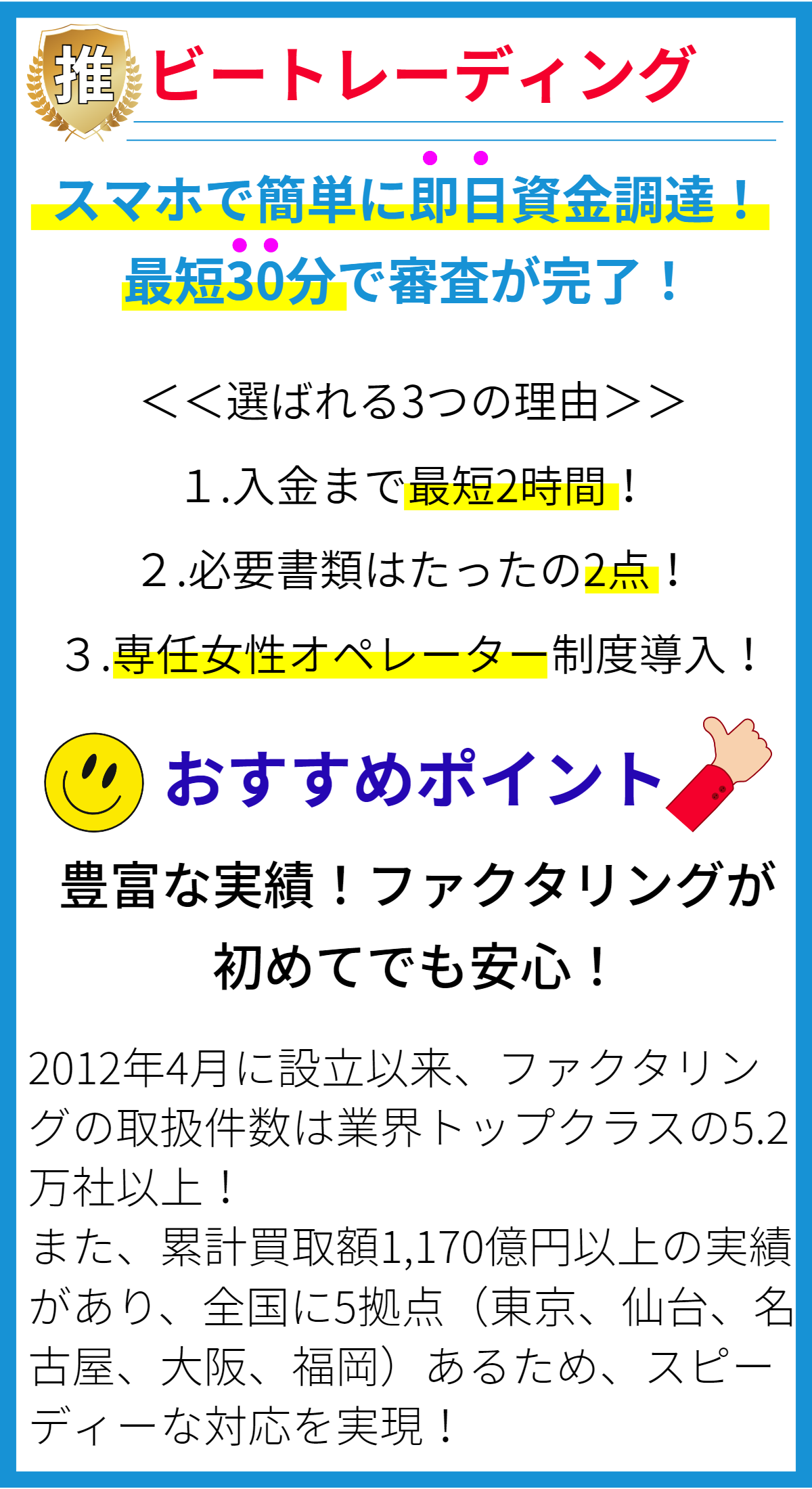

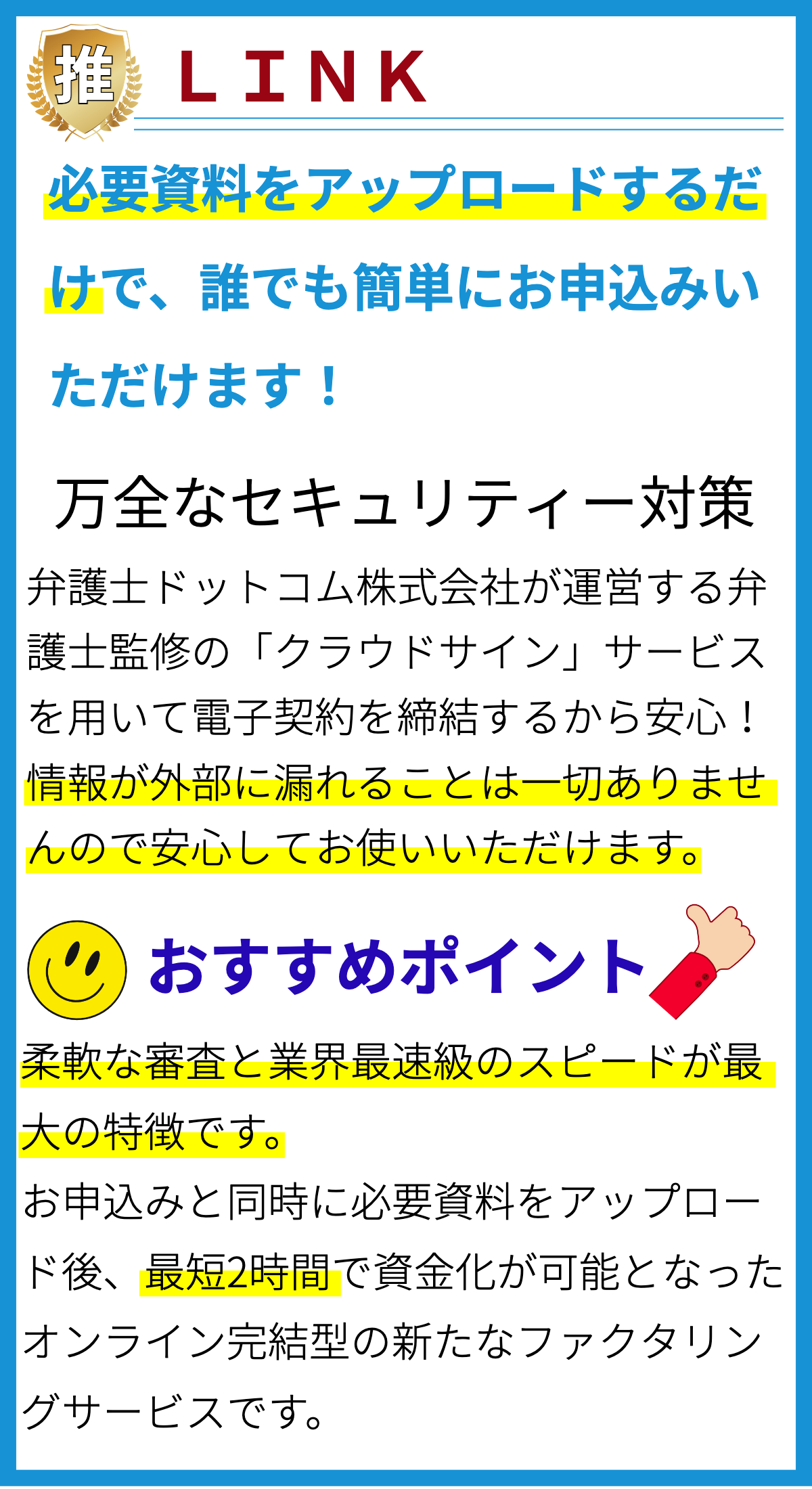

5. ディスカウントリーディング

ディスカウントリーディングは、企業が自社の売掛金を金融機関に売却し、資金調達を行う方法です。

- 売掛金の一部または全部を金融機関に売却することで、即金の資金調達を行うことができます。

- 金融機関は売掛金を買い取るため、元本返済の必要がなく利息の支払い負担が軽減されます。

ディスカウントリーディングを活用することで、ローン利息を減らすことができます。

6. 融資条件の改善

金融機関との融資条件の改善交渉を行うこともローン利息の減少に繋がります。

- 優れた財務状況や安定した経営状態の証明を提出し、信用リスクを低減することが重要です。

- 追加の担保や保証人の提出など、金融機関のリスクを減らす対策を講じることも効果的です。

融資条件の改善交渉に成功することで、金利や手数料の引き下げが行われ、ローン利息の軽減が図れます。

これらの戦略はローン利息を減らすために効果的な方法です。

ただし、金利交渉や借り換えには費用や手続きが伴う場合もあるため、慎重な判断と計画が必要です。

まとめ

ローン利息とは、借り入れた資金の利用期間に応じて貸出業者が融資者に対して課す費用のことです。利用期間が長くなるほど利息の総額も大きくなります。ローン利息の金利は、貸し付け金額、金利の年率、および返済期間に基づいて計算されます。